Согласно законодательству РФ, платёжное поручение является документом, на основании которого банки могут перечислять безналичные денежные средства. Унифицированный бланк данного документа утверждён законодательно и, при его заполнении, в каждую графу требуется внести определённые сведения, поясняющие цель платежа.

Что такое КБК в платежке

Понятие и особенности

Примером таких сведений может служить код бюджетной квалификации (КБК), для непосвящённого взгляда, выглядящий как бессмысленный набор цифр, и, на деле, несущий в себе массу информации. Плательщик, не понимающий, как расшифровывается данный код, не сможет правильно заполнить бланк, что может повлечь за собой серьёзные проблемы.

КБК – важный реквизит платёжного поручения, указываемый плательщиком при его заполнении и представляющий собой последовательность цифр, которой зашифрована (закодирована) определённая информация. Благодаря КБК можно узнать, откуда отправлен платёж, его целевое назначение и ряд других сведений.

Существуют следующие типы КБК:

- для бизнесменов, проводящих свою деятельность на основе патентной системы налогообложения;

- для выплаты страховых взносов;

- для уплаты недоимок;

- для уплаты фиксированных взносов (нотариусами, индивидуальными предпринимателями);

- для осуществления платежей.

Последние изменения в области КБК и налога на имущество рассмотрены в видео ниже:

Для каких целей используется

Введение данного кода служит следующим целям:

- облегчению процесса составления материальной документации и анализа показателей бюджета;

- правильному и своевременному перечислению налоговых сумм по их целевому назначению с разбитием на отдельные счета;

- классификации доходных и расходных статей бюджета, а также источников их возникновения.

Новые КБК

Чем регулируется вопрос

- Распоряжение №2-П Центробанка по поводу безналичных расчетов, от третьего октября 2002 г.;

- Распоряжение Минфина №107н, утверждающее правила внесения информации в расчётные документы, от 12.10.2013 г.;

- Распоряжение Минфина №65н, утверждающий коды бюджетной систематики;

- Распоряжение Минфина №38н , содержащий исправления системы кодов;

- ФЗ №229, регламентирующий процедуры оплаты по исполнительным листам;

- Трудовой Кодекс ст. 137-138, регламентирующие удержания из зарплаты на основании административного документа;

- ФЗ №212, классифицирующий ошибки в КБК, как существенные;

- Налоговый Кодекс, пункт 12, перечисляющая типы налогов;

- Налоговый Кодекс, пункт 14, относящий налог на ТС к региональным налогам;

- Налоговый Кодекс, пункт 45, согласно которой, плательщик, неправильно указавший код, может опротестовать предписанные выплаты в суде;

- Приказ Минфина №38н, вводящий новые коды для взиманий за нарушения закона.

Как и где в поручении указать код

Детальные указания по этому вопросу приведены в приказе Минфина №65н от 01.07.2013 г. В соответствии с данным документом, КБК насчитывает 20 цифр, объединённых в четыре группы:

- Первая группа (административная): состоит из 3-х цифр и является кодом главного администратора поступлений;

- Вторая группа (доходная), содержит 10 цифр, отражающих следующие сведения: с 4-й по 13-ю – вариант дохода, где цифра №4 обозначает группу бюджетных доходов, №№ 5 и 6 – подгруппу поступлений, №№ 7 и 8 – отражают сведения о статье, №№ 9,10 и 11 – указывают подстатью, №№ 12 и 13 обозначают элемент поступлений;

- Третья группа (программная), цифры с 14-й по 17-ю: кодирует группу поступлений;

- Четвёртая группа (классифицирующая), цифры с 18-й по 20-ю: содержит аналитические данные.

Теперь немного подробнее. Административная группа указывает, кому переводится платёж:

- 182 – налоги;

- 393 – различные небюджетные фонды;

- 392 – медстрахование.

Доходная группа. Первая цифра может принимать следующие значения:

- один – налоговый платёж;

- два – валютный источник;

- три – доход от предпринимательской деятельности.

Второе и третье число обозначают цель финансовой операции:

- 01 – налог на прибыль;

- 06 – налоги материального характера.

Оставшиеся два знака указывают:

- 01 — налог на прибыль;

- 02 — отчисления соцхарактера;

- 03 — изделия, реализуемые внутри страны;

- 04 – товары на импорт;

- 05 — на доход;

- 06 – имущественные выплаты;

- 07 – оплата за добычу ископаемых;

- 09 – госпошлина, а также различные пени и неустойки;

- 10 – доход от операций экспорт/импорт;

- 11 – прибыль от госимущества в пользовании;

- 12 – выплаты за ресурсопользование;

- 13 – заработок на использовании гос.услуг;

- 14 – доход от торговли;

- 15 — штрафы и сборы;

- 16 — выплата ущерба.

Программная группа указывает вариант платежа:

- 1000 — пошлина;

- 2000 — пеня;

- 3000 — штраф.

Рубрицирующая группа:

- 110 – налогообложение дохода;

- 160 – общественные проплаты;

- 151 — прибыль от рекомбинации бюджета;

- 152 — поступления от сторонних государств;

- 153 — финансирование зарубежными кредитными организациями;

- 170 – заработок на торговле;

- 171 – доход от ревальвации имущества;

- 172 — доход от рециклирования имущества;

- 180 – другие доходы.

КБК для страховых взносов описаны в видеоролике ниже:

Образец заполнения

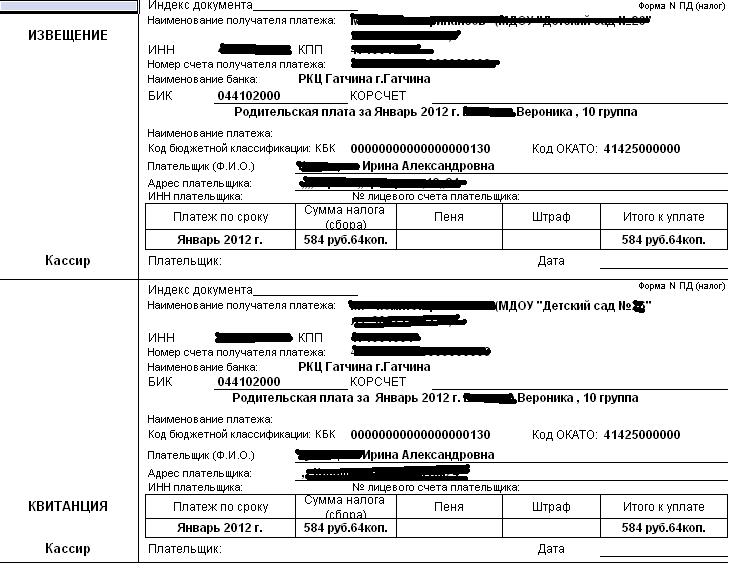

Заметим, что КБК должен быть указан не только при налоговых поступлениях, но и в других случаях, например, оплата за обучение выглядит следующим образом: 0000000000000130. Разберём случай, когда платёж перечисляется в адрес судебного пристава. Такие ордера требуются от организаций, удерживающих зарплату рабочих по исполнительным листам.

- 8-е поле — наименование организации, переводящей удерживаемую сумму;

- 22-е поле — уникальный определитель (при наличии);

- 60-е поле — код отправителя, если кода нет – 0;

- 101-е поле — статус плательщика 19;

- 102-е поле — 0;

- 104-е поле — отведено КБК, ставится 0, т.к. для данных документов он не предусмотрен;

- ОКТМО — приводится по месту регистрации службы судебного пристава.

Платежка за детский сад с КБК (образец)

Если документ отправлен с ошибкой в КБК

В случае ошибочной кодировки, деньги могут быть переведены по другому адресу. В результате, платеж может быть не засчитан, что грозит начислением пени или штрафа. Процесс возврата ошибочного платежа является достаточно сложным делом, особенно в случае, если он оказался в бюджете другого уровня, например, в региональном, вместо общественного.

Отметим, что КБК необходимо указывать и вновь открывающимся организациям. Уплачивая госпошлину им необходимо заполнить поле 104.

Следует знать, что при назначении налоговой инспекцией пени на вовремя уплаченные налоги с ошибочным указанием КБК, суд такое решение признает незаконным. Плательщик, в таких случаях, может обратиться за помощью либо в инстанцию, получившую платёж, либо в ведомство, куда направлялся платеж.

КБК для УСН рассмотрены в видео ниже: