Переход на правовой режим ЕСХН доступен для сельхозпроизводителей, у которых доля доходов от реализации сельхозпродукции превышает 70% от совокупной суммы выручки. С момента использования преимуществ ЕСХН у налогоплательщика возникает обязанность представлять отчетность в инспекцию ФНС.

Как заполнить декларацию по ЕСХН

Статья 346.10 НК РФ регламентирует основания и порядок представления отчетности для производителей, работающих по налоговому режиму ЕСХН. Отчетным периодом является полугодие, а налоговым периодом – календарный год. Исходя из этого, субъектам предпринимательской деятельности необходимо заполнить и сдать декларацию по ЕСХН не позднее 31 марта года.

Особенности отчетности на ЕСХН описаны в данном видео:

Правила и требования

Как и в любых других схемах налогообложения, режим ЕСХН предусматривает самостоятельное заполнение налогоплательщиком декларации. Форма бланка декларации по ЕСХН регламентирована Приказом ФНС от 28.07.2014 № ММВ-7-3/384.

Требования к представлению декларации предусматривают следующие особенности:

- отчетные документы должны подаваться в инспекцию ФНС по месту нахождения сельхозпредприятия или по месту жительства предпринимателя;

- в случае ликвидации предприятия или закрытия ИП возникает обязанность по заполнению и представлению декларации в срок, не позднее 26 числа месяца, следующего за направление уведомления о прекращения деятельности;

- при заполнении декларации субъекты самостоятельно производят расчет налогооблагаемой базы и сумм налоговых обязательств.

Форма

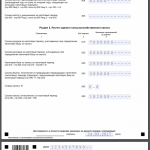

- часть 1 – определение суммы налогового обязательства (размер авансовых платежей и итоговой суммы налога по итогам календарного года);

- часть 2 — расчет налогового обязательства по ЕСХН;

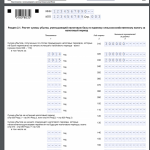

- часть 2.1 – расчет убытков от сельхоздеятельности, позволяющих уменьшить налоговую базу;

- часть 3 – сведения о целевом характере использования имущества сельхозпроизводителя.

Порядок заполнения

Заполнение декларации допускается вручную или с использованием средств компьютерной техники. При оформлении указанного документа нужно учитывать, что допускается только представление односторонних листов без исправленных ошибок. На каждом заполненном листе обязательно указываются ИНН и КПП субъекта налогообложения.

Нужно учитывать следующие особенности заполнения декларационного бланка:

- на титульном листе указанной формы указывает код налогового периода: 34 (в стандартных условиях представления годовой декларации); 50 (при ликвидации субъекта); 95 (при переходе на иной налоговый режим); 96 (в случае прекращения работы по схеме ЕСХН);

- в первом разделе необходимо указать сумму авансовых платежей, перечисленных в бюджет за полугодие, а также итоговый размер налога и сумму доплаты;

- во втором разделе необходимо указать дохода и расходы, учитываемые при расчете налогового обязательства по ЕСХН;

- в разделе 2.1 фиксируется сумма убытка от сельхоздеятельности (отдельно по годам и общий размер убытка);

- в третьем разделе нужно указать наличие целевых поступлений для ведения сельхозпроизводства, а также сумму средств, использованных по целевому назначению.

Доплата налога, исчисленного по данным декларации, осуществляется в срок, не позднее 31 марта года. Размер указанной доплаты также рассчитывается самостоятельно субъектом, использующим режим ЕСХН.

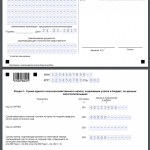

Образец

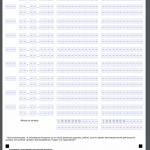

Несмотря на относительную простоту заполнения декларации по ЕСХН, необходимо досконально соблюдать правила и требования оформления этого документа. На нашем сайте вы можете скачать типовую форму декларации, утвержденную Приказом ФНС № ММВ-7-3/384, а также образец ее заполнения.

Необходимо учитывать, что при выявлении ошибок в декларации, налогоплательщик имеет право представить корректирующую форму. Для этого нужно заново заполнить бланк с учетом поправок и указать на титульном листе номер корректировки. Количество корректирующих форм законодательством не ограничивается, а если ошибку выявил и устранил сам заявитель – он освобождается от привлечения к налоговой ответственности за недостоверность сведений.

Скачать бланк налоговой декларации по ЕСХН можно здесь.

Образец заполнения декларации ЕСХН

Нулевая декларация

Если сельхозпроизводитель фактически не осуществлял деятельность, он не освобождается от обязанности заполнить и сдать отчетные документы. Специальной формы для подачи нулевой декларации законодательство не предусматривается, заполняется стандартный бланк с указание нулевых значений при расчете налога.

Заполнение нулевой декларации осуществляется по общим правилам, при этом необходимо соблюдать и общее требование о сроках ее направления в налоговый орган. Необходимо помнить, что налоговые органы имеют право осуществлять камеральные и выездные проверки в отношении всех категорий налогоплательщиков. Если по результатам проверки будет выявлен факт осуществления деятельности, плательщик будет привлечен к налоговой ответственности.

О заполнении нулевой декларации ЕСХН с конкретными примерами расскажет видео ниже:

Сроки сдачи

Сроки заполнения декларационных документов при работе на ЕСХН регламентированы статьей 346.10 НК РФ. По требованию нормативных актов, декларацию необходимо сдать в инспекцию ФНС не позднее 31 марта года. В случае, если предприятие или ИП прекращают свою деятельность, или переходят на иной режим налогообложения, бланк декларации нужно представить не позднее 26 числа следующего месяца.

Нарушение сроков сдачи деклараций является основанием для привлечения к налоговой ответственности в виде штрафа. Это необходимо учитывать при подготовке документов для своевременной сдачи декларации.