Еще с перестроечных времен слова «валюта», «баксы», «зеленые» прочно вошли в наш разговорный язык. Благодаря засилью голливудских фильмов на российских экранах порой начинало казаться, что тот самый заморский доллар такое же повседневное средство расчета, как и привычный рубль. Да что уж греха таить, в постперестроечные годы действительно нередко использовали иностранную валюту для наличных расчетов: ей оплачивали покупки, иногда выдавали зарплату (наравне с натуральной оплатой труда).

На сегодняшний день ситуация коренным образом изменилась, и так свободно использовать иностранные денежные знаки внутри страны уже нельзя. Даже если вам очень хочется получить, к примеру, заработную плату в долларах или евро, осуществить это возможно только в очень ограниченном числе случаев. Их мы сейчас рассмотрим подробнее.

Итак, кому можно оплатить работу в рамках трудовых отношений в иностранной валюте?

Нормативное регулирование

Для начала обратимся к правовым нормам. Чтобы не ошибиться и не «нарваться» на неприятности с законом, заплатив кому-то месячное вознаграждение за труд в валюте, вам необходимо изучить:

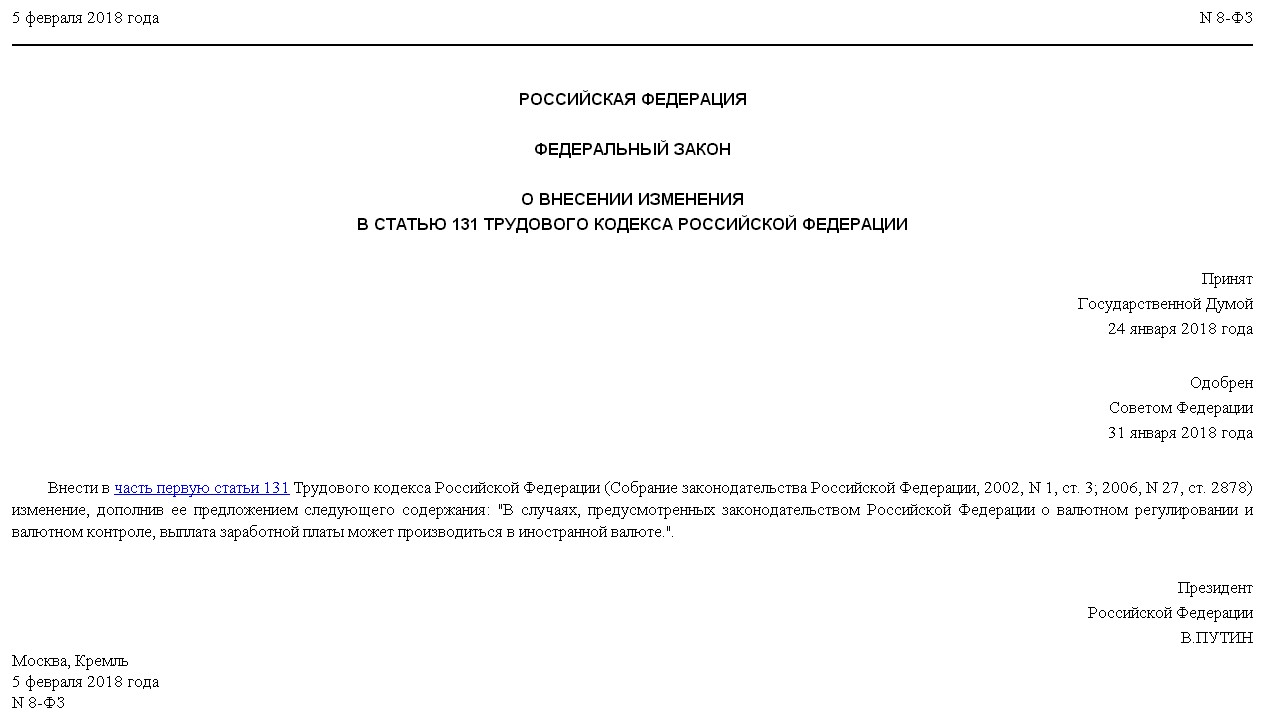

- Трудовой кодекс, а именно статью 131. До недавнего времени ее формулировка допускала расчеты с работниками исключительно в рублях. С 2018 года законодатель допустил небольшое послабление: иногда все-таки можно выплатить зарплату в валюте, но в ограниченном законом перечне случаев.

- Этот самый перечень приведен в тексте Федерального закона «О валютном регулировании и валютном контроле». Это основной нормативный документ по данному вопросу.

- Вы определились, можно ли платить вашему работнику иностранными денежными знаками? Не спешите расслабляться и загляните еще в Налоговый кодекс. Ведь заработная плата в РФ облагается подоходным налогом, а его ставка зависит от того, кто ее получает: налоговый резидент или нерезидент.

Когда возможна такая выплата

- все граждане РФ;

- иностранцы, проживающие в России с видом на жительство.

С юридическими лицами чуть сложнее. Итак, резидентами — юридическими лицами по смыслу закона являются:

- все компании, созданные по российским законам;

- их филиалы за рубежом;

- российские дипломатические и консульские учреждения, представительства властных органов за границей;

- РФ, ее субъекты и муниципалитеты.

В число нерезидентов входят, по сути, все остальные юридические лица: те, которые находятся за границей, их филиалы в России и др.

- Нас, в первую очередь, интересует ситуация, когда работодатель и работник оба резиденты.

- Закон здесь лаконичен: рассчитываться в валюте им запрещено. Иными словами, если вы российский гражданин и трудитесь в обычной тоже российской конторе, просто так взять и заплатить вам зарплату или отпускные американскими деньгами нельзя.

- Однако существует из этого правила исключение: если работник трудится за рубежом (это обязательно должно быть указано в его трудовом договоре), ему можно заплатить валютой. Это касается также российских дипломатов и консулов, их подчиненных, работников представительств различных госорганов за рубежом.

- Если оба – и работодатель, и сотрудник – нерезиденты, валютные расчеты между собой им проводить не запрещается. Это вполне понятно, было бы странно, если бы сотрудник американского посольства получал зарплату в рублях.

- Наконец, еще один вариант: русская фирма приняла на работу иностранца, причем вида на жительство у него нет, то есть он нерезидент. Закон не ограничивает расчет между этими категориями, так что запрета на оплату труда такого работника валютой нет.

Как начисляется оплата труда в иностранной валюте

Если вы принадлежите к той категории работников, которым закон в порядке исключения разрешает платить за труд валютой, вас, несомненно, будет интересовать порядок начисления такой оплаты. При расчете заработной платы бухгалтер будет руководствоваться общими нормами о сроках и периодичности выплат (не менее двух раз в месяц, с авансом).

При начислении зарплаты вашему работнику, находящемуся за границей, в валюте, желательно заглянуть в Постановление Минтруда РФ от 20.08.1992 № 12, регулирующее порядок таких расчетов. Зачислить зарплату можно через текущий валютный счет работника и даже наличными через кассу.

Налогообложение

Мы уже много говорили о резидентах и нерезидентах в понимании ФЗ «О валютном контроле..». Налоговое же законодательство оперирует понятиями налоговый резидент и нерезидент.

Почему это важно? Дело в том, что ставка подоходного налога зависит от того, кем является плательщик. Если вы не учтете этот момент, то рискуете совершить ошибку в исчислении суммы налога и, как следствие, получить неприятности со стороны фискальных органов.

- Итак, кто такие налоговые резиденты: все «физики», которые не меньше 183 дней в течение 12 месяцев подряд находились в России. Если за это время вы ненадолго (до полугода) выезжали из страны с целью полечиться или на учебу, эти периоды не учитываются.

- Кроме того, все военные и чиновники, которых отправили за границу в командировку, для налоговиков всегда резиденты, неважно, сколько они там находились. Соответственно, все остальные – нерезиденты.

- все резиденты; налог им следует считать по ставке 13%.

- нерезиденты, которые получают зарплату за работу в РФ. Их ставка – 30%. Однако, для некоторых иностранцев предусмотрены исключения: для высококвалифицированных специалистов, для работающих по патенту, для беженцев и некоторых других.

Если права сотрудника нарушены

Когда заходит речь об оплате за труд, сложно не коснуться темы нарушений прав работников. Очень часто бывает, что зарплату не выплатили, выплатили не полностью, наконец, заплатили, но не вовремя.

Эти работодатели очень часто забывают о том, насколько российские законы к таким нарушителям суровы. А многие работники даже не знают, что именно нужно делать в таких случаях.

Поэтому мы подготовили краткую памятку на эту тему:

- Если вам задержали зарплату больше, чем на 15 дней, вы имеете право не работать до полного погашения долга. Приостанавливайте работу, но перед этим обязательно письменно уведомляйте начальство. За время такой приостановки за вами сохраняется средний заработок. Уволить вас за такое поведение не имеют права, только корректно документируйте ситуацию. Факт задержки зарплаты вам придется доказывать в суде (если до него дойдет).

- Вы должны знать, что за задержку зарплаты ваше предприятие должно заплатить рублем в виде штрафных процентов (смотри статью 236 Трудового кодекса). Расчет этих процентов сделать просто: сумма задолженности умножается на 1/150 ключевой банковской ставки (с 26 марта 2018 года она установлена в размере 7,25 %) и на количество дней просрочки. Вы также имеете право на компенсацию за задержку ЗП.

Приведем пример: ваш работодатель задолжал вам 10000 рублей, вы ждете выплату уже 20 дней (от даты выдачи зарплаты в вашей организации). Размер штрафных процентов составит: 10000*7,25%/150*20 = 96,67

Как видите, размер штрафных процентов невелик, но по соглашению с работодателем можно их увеличить, закрепив это в трудовом договоре или в локальных актах компании или коллективном договоре.

Обратите внимание, что обязанность уплаты таких процентов закон не связывает с наличием вины руководства. Иными словами, даже если вам не платили вовремя по объективным причинам (не было денег, трудная финансовая ситуация), это не отменяет последствия для работодателя в виде уплаты процентов.

Но одними штрафными неустойками при невыплате заработной платы не отделаешься. Для таких нарушителей законом предусмотрено наступление административной ответственности по ст. 5.27 п. 6 КоАП в виде:

- предупреждения;

- штрафа (до 20 тыс.руб. для должностных лиц);

- дисквалификации (если ваш работодатель уже совершал подобные нарушения в прошлом). Для привлечения вашего начальства к ответственности вам следует обратиться с заявлением в прокуратуру или трудовую инспекцию, изложив всю суть проблемы.

Наконец, особо «отличившиеся» должники по зарплате рискуют быть привлеченными к уголовной ответственности (статья 145.1 Уголовного кодекса РФ). В качестве санкций предусматриваются штраф, принудительные работы и даже лишение свободы.

Итак, несмотря на прямой запрет платить работникам за труд иностранной валютой, исключения все же существуют. Если вы принадлежите к числу «избранных», уточняйте все детали во избежание негативных последствий.

Норма законодательства о ЗП в валюте с 2018 года

Выдаче суточных в иностранной валюте посвящено видео ниже: