Ни для кого не секрет то, что большинство людей нашей страны являются плательщиками всевозможных налогов. Транспортный и земельный налог знакомы всем владельцам дачных участков и автомобилей. Подоходный налог платят все работающие граждане, но они могут и не знать, что такое ЕСН.

Что такое единый социальный налог

В самом названии ЕСН зашифрована его суть — это налог социального назначения. Аббревиатура ЕСН обозначает единый социальный налог. Это отчисления, направленные на мобилизацию средств, предназначенных для пенсионного и социального обеспечения на государственном уровне.

Эти налоговые сборы не подлежали вычету у работающего населения, оплата ЕСН производилась за счет средств индивидуальных предпринимателей и организаций. Ставка налога была единой — 26% от фонда оплаты труда. Эти суммы не высчитывались из заработной платы, сами работники платили другой налог.

Новые налоги вместо ЕСН

- Пенсионный фонд РФ (ПФР).

- Фонд социального страхования РФ (ФСС).

- Фонд обязательного медицинского страхования РФ (ФОМС).

Сначала суммированная ставка по этим 3 фондам была идентичной ЕСН, но в январе 2011 произошло повышение выплат сразу в 2 фонда. Позже проценты выплат немного снизили, но они не стали равняться прежним 26%, после уменьшения совокупная ставка социальных налогов — 30 процентов.

Это видео расскажет, что за отчисления входят в единый социальный налог:

Нормативное регулирование

Нормативно-правовое регулирование ЕСН было оформлено на разных уровнях.

- Обязательность налогов социального назначения предусмотрена в Конституции РФ. Именно это документ является главным, занимая первый уровень правовых актов.

- Также в первом уровне расположены Трудовой (ТК), Налоговый (НК) и Гражданский кодексы (ГК) РФ.

- Федеральные законы тоже относятся к нормативному регулированию первого уровня. Единый социальный налог был введен с 01.01.2001 года согласно ФЗ №118 от 5 августа 2000 г. В таком виде налоговые выплаты социального назначения просуществовали 9 лет. Согласно ФЗ №212 от 24.07.2009 г. ЕСН был заменен на другие выплаты, начиная с 1 января 2010 года.

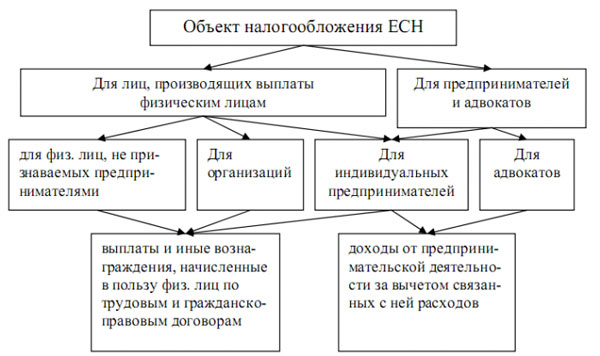

Объекты налогообложения

- Под объектами единого социального налога первой группы понимались доходы по трудовым договорам различного характера и выплаты по единовременным контрактам. Также ЕСН взимался с вознаграждений по гражданско-правовым договорам, подразумевающим оплату услуг или выполнение каких-либо работ с определенным доходом. Договора по передаче имущества в аренду или собственность не являлись объектами налогообложения ЕСН.

- Вторая группа объектов ЕСН также подразумевает доходы, но они касаются частной практики. Это оставшиеся средства после вычета расходов при ведении частной предпринимательской или профессиональной деятельности иного характера.

Существовали и налоговые льготы, от оплаты ЕСН освобождалась целая категория доходов:

- Выплаты по договорам личного добровольного страхования

- Необлагаемые налогом государственные компенсации и пособия

- Компенсация при увольнении за отпуск, неиспользованный во время работы

- Страховые взносы по договорам на добровольное медстрахование за своих работников.

Объекты ЕСН

Определение сумм объектов налогообложения происходило по периодам.

- Выделялся классический налоговый период, сроком 1 календарный год.

- Также выделялись 3 отчетных периода — 1 квартал, полугодие и первые 3 квартала года.

Консультация юриста по вопросу возвращения ЕСН даны в этом видео:

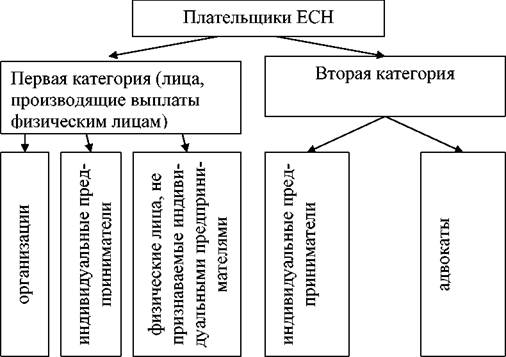

Субъекты

Плательщики единого социального налога были разделены на 2 группы.

- Первой являлись субъекты, имеющие сотрудников, получающих заработную плату, вне зависимости от того, оформлялось ли юридическое лицо или деятельность ведет индивидуальный предприниматель.

- Ко второй группе относились лица, занимающиеся частной практикой. К ним относятся адвокаты, нотариусы, частные врачи и другие налогоплательщики на самозанятости. Часто такие субъекты параллельно являлись плательщиками и первой категории — они облагались налогом за частную практику и за выплаты заработных плат нанятым сотрудникам. Примером может служить администратор в кабинете врача или секретарь у нотариуса.

Субъекты ЕСН

Важные нюансы

В 2017 году в очередной раз заговорили о возвращение ЕСН. Изначально он был введен для упрощения расчетов по налогам, позволяющим подать документы и перечислить средства в одну организацию. В 2010 году было решено, что это невыгодно с точки зрения собираемости сумм налогов, поэтому ЕСН разделили на 3 фонда. Сейчас вопрос с возвратом к модели налогообложения в формате ЕСН по-прежнему открыт. Активное обсуждение по возврату этой системы началось еще в 2016 году, хотя в 2015 было решено не прибегать к выплате социальных налогов в формате ЕСН.

Понятие единого социального налога уже несколько лет является устаревшим, но даже бухгалтеры по-прежнему называют ЕСН выплаты в 3 государственных органа. Неважно, как называются выплаты социальных налогов — они идут на обеспечение пенсий и других государственных пособий.

Остается только дождаться и узнать, вернут ли на самом деле ЕСН.

Этот видеоролик расскажет, как рассчитать единый социальный налог: