В обязанности хозяйствующего субъекта как налогового агента входит необходимость удержания у физических лиц НДФЛ и перечисления его в бюджет государства. Иногда по каким-либо причинам ошибочного или технического характера налог может быть удержан в большем размере, чем изначально он был исчислен. Этот излишне удержанный НДФЛ человек имеет полное право получить обратно, и данное действие со стороны хозяйствующего субъекта рассмотрим более детально.

Механизм возврата

Если возникла ситуация, при которой у физического лица излишне удержан НДФЛ, то у него возникает переплата по этому налогу, а потому он имеет право получить эту сумму обратно. При этом сам механизм возврата может иметь два варианта развития событий:

- если человек продолжает работать у работодателя, излишне удержавшего НДФЛ, то переплата по налогу может быть просто учтена при последующем исчислении и удержании налога;

- если человек уже не работает у данного работодателя, то хозяйствующий субъект все равно должен вернуть деньги из своих собственных средств.

При первом варианте развития событий механизм возврата НДФЛ достаточно прост, поскольку налог рассчитывается нарастающим итогом, а, следовательно, данная сумма будет просто вычтена из налога, рассчитанного позднее. При втором варианте сотрудничество с физическим лицом по данному вопросу сводится к осуществлению определенных действий, а именно:

- бухгалтеру при обнаружении суммы излишнего удержания налога необходимо написать и направить физическому лицу специальное уведомление. Законодательством установлено, что это действие должно быть совершено в 10-дневный срок, однако в правовых нормах не содержится формы этого уведомления. В связи с этим бухгалтер может самостоятельно разработать форму оповещения и направить удобным способом;

- после того как уведомление будет направлено бывшему сотруднику, бухгалтеру остается только ждать от него каких-либо действий. При получении уведомления физическое лицо должно подать на рассмотрение своему бывшему работодателю заявление на возврат излишнего удержания по налогу. В нем он высказывает требование вернуть налог с указанием необходимых банковских реквизитов, на которые следует отправить денежные средства. Отметим, что налог всегда должен перечисляться на банковский счет человека вне зависимости от того, каким способом была получена заработная плата.

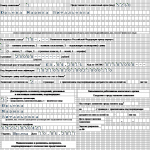

Заявление на возврат излишне уплаченного НДФЛ в виде бланка вы можете скачать здесь.

Заявление на возврат излишне удержанного НДФЛ (образец заполнения)

Процедура возврата налога сотруднику сводится к следующему: налоговый агент берет эти денежные средства из той суммы, которую он планирует перечислить в качестве ежемесячного платежа, и отправляет ее на банковский счет человека. Иными словами, уменьшается к перечислению обязательная сумма налога, а эта разница причитается бывшему сотруднику.

Если, к примеру, малая организация не будет перечислять ежемесячный НДФЛ, тогда она выплачивает излишне удержанный НДФЛ за счет своих средств, а потом возмещает его из бюджета. При таком порядке действий налоговый агент обязательно должен представить в ИФНС все документы, подтверждающие факт излишне удержанного, а затем выданного налога.

Срок осуществления данного мероприятия составляет 3 месяца, то есть не позднее истечения трехмесячного срока работодатель обязан найти способ выплатить бывшему сотруднику принадлежащие ему денежные средства.

Порядок возврата излишне удержанного налога и другие важные нюансы рассмотрены в этом видео:

Налоговая отчетность

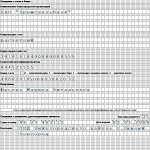

Если обнаружен излишне удержанный НДФЛ, его следует отразить в налоговой отчетности по этому налогу, а именно в 2-НДФЛ и 6-НДФЛ. Расскажем подробнее, как осуществить данное действие.

2-НДФЛ

При создании справки 2-НДФЛ бухгалтер может столкнуться со следующей проблемой: если была выявлена излишне удержанная сумма НДФЛ, а затем налог был пересчитан, но еще не выдан работнику, заполнится графа 5.6 «Сумма излишне удержанного налога».

Окончательный правильный вариант справки, то есть размер исчисленного налога равен размеру удержанного налога, возможен только тогда, когда эта сумма денежных средств будет перечислена работнику на его банковский счет. Только после проведения указанной процедуры справка 2-НДФЛ будет заполнена корректно, а, следовательно, будет содержать правильную информацию.

6-НДФЛ

Возврат сотрудником излишне выплаченной суммы в Программе 1С:ЗУП 8 показан в видео ниже:

Когда можно зачесть излишне удержанный НДФЛ

Излишнее удержание НДФЛ по уволенному работнику можно засчитывать, когда за текущий месяц имеются начисления и удержания этого налога с сотрудников. Иными словами, зачесть можно при условии, что эту сумму можно вычесть из большей суммы налога. При этом в расчете 6-НДФЛ будет видно, на основании чего организация заплатила меньшую сумму налога, чем было рассчитано изначально.

Кроме того, зачесть НДФЛ можно в том случае, когда сотрудник продолжает трудиться в организации, ведь в этом случае зачет суммы производится в разрезе одного сотрудника по исчисленным и удержанным у него суммам налога.

Проводки по счетам

Для правильного отражения по счетам бухгалтерского учета суммы излишнего удержания по НДФЛ необходимо сформировать следующие проводки:

- если календарный год еще не закрыт:

- Д 70 К 68 (сторно) — удержан НДФЛ из доходов сотрудника;

- Д 70 К 51 — перечислено излишнее удержание НДФЛ.

- если календарный год закрыт, то есть необходимо исправить ошибку предыдущего периода:

- Д 68 К 70 — восстановлена сумма НДФЛ;

- Д 70 К 51 — перечислено излишнее удержание НДФЛ.

Ответственность за излишнее удержание

В соответствии с законодательством, если налог не был перечислен в указанный срок, на налогового агента возлагается административное наказание. Оно заключается в начислении процентов на необходимую к возвращению сумму за все календарные дни просрочки. Процентная ставка по начислению устанавливается равной ставке рефинансирования на дату нарушения момента перечисления налога.

Про возврат НДФЛ у работодателя смотрите в видео ниже: