По законодательству РФ, а именно по ст. 214 НК РФ при извлечении доходов от паевого участия в компании в форме дивидендов физическому лицу обязательно нужно заплатить НДФЛ с указанного дохода. Расчет налога, его удержание и перечисление на счет государства производит налоговый агент, в отношении которого существует долевое участие со стороны физ. лица. Удержание НДФЛ с дивидендов совершается отдельно по всем физическим лицам и отражается в специальных документах по расчету.

Основные характеристики НДФЛ с дивидендов

Как и любой другой налог, НДФЛ с дивидендов имеет утвержденную законодательством РФ ставку, зависящую от того, является ли физ. лицо налоговым резидентом либо нет. В той ситуации, когда оно относится к группе резидентов, ставка НДФЛ равняется 13%, если не относится к группе резидентов, она равняется 15%.

Законодательством установлено, что налог с дивидендов обязательно должен быть исчислен и удержан налоговым агентом, то есть хозяйствующим субъектом, осуществляющим выплату дивидендов. Однако в некоторых случаях это действие может проводить и само физическое лицо, а именно при условии, что хозяйствующий субъект по каким бы то ни было причинам не удержал налог самостоятельно либо физическое лицо получило прибыль в виде дивидендов от источника за пределами территории РФ. В таком случае физ. лицо обязательно должно самостоятельно рассчитать и уплатить в бюджет государства сумму рассчитанного налога с дивидендов.

Чтобы рассчитать налог, необходимо использовать достаточно простую формулу, которая представляется в следующей форме: НДФЛ див. = Дивиденды * ставка%.

Что такое дивиденды и НДФЛ по дивидендам, расскажет этот видеоролик:

Расчет с примером исчисления

Для расчета НДФС с дивидендов воспользуемся следующими условиями.

Решением общего собрания компании «Искра» установлена выплата дивидендов учредителю в размере 75 000 руб. Он считается налоговым резидентом, а потому доход подлежит обложению по ставке 13%.

- Сначала необходимо рассчитать непосредственный размер НДФЛ, для чего совершаем следующее действие: НДФЛ див. = 75 000 руб. * 13% = 9 750 руб.

- Затем выплачиваем физическому лицу принадлежащий ему доход, который равен 75 000 руб. — 9 750 руб. = 65 250 руб. Если представить, что физическое лицо, получающее доход, не является резидентом РФ, тогда доход должен облагаться по ставке 15%. И тогда расчет будет иметь следующий вид:

- Сначала необходимо рассчитать непосредственную сумму НДФЛ, для чего совершаем следующее действие НДФЛ див. = 75 000 руб. * 15% = 11 250 руб.

- Затем выплачиваем физическому лицу принадлежащий ему доход, который равен 75 000 руб. — 11 250 руб. = 63 750 руб.

Сроки перечисления

- Так, если налог перечисляется хозяйствующим субъектом в форме акционерного общества, то он должен ориентироваться на Письмо Минфина от 19.11.2014 № 03-04-07/58597. В соответствии с данным документом перечислять НДФЛ с дивидендов необходимо в срок не позднее 1 календарного месяца с момента фактической передачи такого дохода.

- Если налог перечисляется хозяйствующим субъектом в форме ООО, то организация должна ориентироваться на ст. 226 НК РФ, по которой налог следует перечислить в тот же день, когда доход был выплачен физическому лицу.

- Если налог перечисляется самим физическим лицом, то согласно ст. 228 НК РФ человек обязан перечислить платеж не позднее 15 июля года, который будет за отчетным периодом. При этом физическому лицу следует также предоставить налоговую декларацию в ИФНС, в которой будет указываться сумма полученного дохода и рассчитанного налога.

Как рассчитывать НДФЛ с дивидендов, смотрите в этом видео:

Отражение в документации

2-НДФЛ

Организации, которые удерживают с физических лиц НДФЛ в связи с получением ими дивидендов, обязаны представлять в ИФНС справки 2-НДФЛ. Данная доходная статья отражается в разделе 3 указанного документа, и при этом эта сумма показывает не начисление, а непосредственную выплату причитающегося дохода.

Для отражения дивидендной суммы необходимо использовать установленную законодательством кодировку доходов налогоплательщика — в данном случае доход будет иметь код 1010 «Дивиденды».

6-НДФЛ

Кроме того, НДФЛ с дивидендов будет отражаться и в отчетности по форме 6-НДФЛ, также связанной с исчислением и удержанием данного налога. Его начисление должно включаться в строку 020 вместе с иными доходами, а затем отдельно расшифровываться по строке 025. Необходимо учитывать, что НДФЛ по дивидендам имеет две ставки, а потому они обязательно должны фиксироваться отдельно друг от друга, и соответственно, отражаться по предназначенным для этого строкам расчета 6-НДФЛ.

Что касается отражения дат по НДФЛ, то ситуация выглядит следующим образом:

- строка 100 — это непосредственная выплата дохода через кассу или на банковскую карту;

- строка 110 — это дата, когда выплатили доход и в этот же день удержали налог;

- строка 120 — зависит от того, кто именно перечисляет налог (АО или ООО).

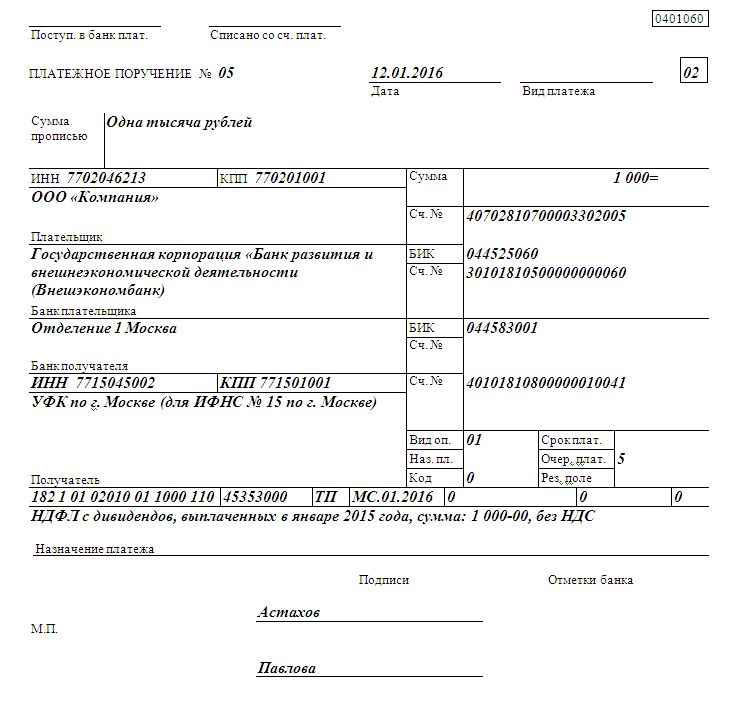

Формирование платежного поручения на перечисление

По новым правилам, введенным законодательством с 2017 года, платежные поручения на перечисление НДФЛ с дивидендов необходимо заполнять так:

- в поле 101 указывается код 02 — налоговый резидент;

- в поле 104 (доходы, по которому уплачивается НДФЛ), проставляется КБК — он такой же, как и при получении обычного дохода 182 1 01 02010 01 1000 110;

- в поле 106 проставляется ТП — текущий платеж;

- в поле 24 «Назначение платежа» необходимо написать, что конкретно перечисляется в бюджет. К примеру, можно написать так: НДФЛ с дивидендов, выплаченных в апреле 2017 года.

Платежное поручение по НДФЛ с дивидендов

Проводки в бухгалтерском учете

При выплате дивидендов и исчислении налога с них необходимо отразить все операции по соответствующим счетам бух. учета. Воспользуемся примером, приведенным выше, и отразим операции по синтетическим счетам учета.

Пример. Решением общего собрания компании «Искра» было принято выплатить дивиденды учредителю в размере 75 000 руб. Он является резидентом, а потому доход должен быть обложен по ставке 13%. Рассчитанная сумма НДФЛ составляет 9 750 руб., а доход, подлежащий выплате физическому лицу — 65 250 руб.

В бухгалтерском учете необходимо сформировать следующие проводки:

- Д 84 К 75 — начисление дивидендов физ. лицу, не относящемуся к штату сотрудников организации;

- Д 84 К 70 — начисление дивидендов физ. лицу, относящемуся к штату сотрудников организации;

- Д 75 К 68 — исчисление НДФЛ с прибыли в виде дивидендов, принадлежащих физ. лицу, не относящемуся к штату сотрудников организации;

- Д 70 К 68 — исчисление НДФЛ с прибыли в виде дивидендов, принадлежащих физ. лицу, относящемуся к штату сотрудников организации;

- Д 75 К 50, 51 — выплата прибыли в виде дивидендов, принадлежащих физ. лицу, не относящемуся к штату сотрудников организации;

- Д 70 К 50, 51 — выплата прибыли в виде дивидендов, принадлежащих физ. лицу, относящемуся к штату сотрудников организации;

- Д 68 К 51 — перечисление в бюджет государства суммы рассчитанного и удержанного НДФЛ с дивидендов.

Возврат такого НДФЛ

По законодательству РФ физические лица имеют полное право при наличии определенных обстоятельств возвращать удержанный НДФЛ из бюджета. Однако необходимо отметить, что НДФЛ, удержанный при извлечении дохода в виде дивидендов, возвратить никоим образом не получится.

Как не платить НДФЛ с дивидендов, расскажет специалист в следующем видео: