Амортизация является ежемесячным признанием в расходах цены основного средства (ОС) или нематериального актива (НМА) на протяжении всего их срока службы. В ст. 256, 257, 258, 259, 322 и 323 НК РФ установлен Порядок расчёта амортизационных сумм в налоговом учёте, который подробно рассмотрен ниже в этой статье.

Разница по амортизации в налоговом и бухгалтерском учете

Расчёт амортизационных сумм ОС в налоговом учёте и в бухучете проводят по-разному. Ниже в таблице перечислены основные различия.

| Способы расчета амортизационных сумм | |

|---|---|

| В бухучете | В налоговом учете |

|

|

| Момент начисления амортизационной суммы | |

| Амортизационные суммы расчитывают по каждому ОС при принятии объекта к бухучету | Амортизацию в налоговом учете начисляют по всему имуществу. Это не касается объектов, по которым амортизацию рассчитывают только линейным способом. |

| Срок эксплуатации ОС | |

| Срок эксплуатации ОС компания определяет самостоятельно с учетом с учетом будущего физического износа и др. | Амортизацию определяют по Классификации ОС. |

Также в налоговом учёте рассчитывают амортизационную премию. В бухучете такой премии нет.

Особенности начисления амортизации в налоговом учете рассмотрены в данном видеоролике:

Методы расчёта амортизационных сумм

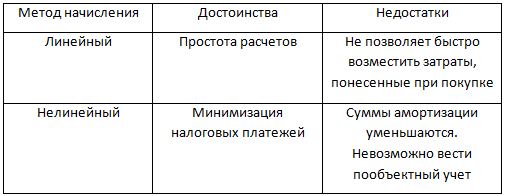

Согласно ст. 259 НК РФ, в налоговом учёте применяют 1 из 2-х методов расчёта амортизационных сумм:

Также:

- При линейной амортизации сумму ежемесячной амортизации ОС, рассчитывают как произведение первоначальной цены ОС и амортизационной нормы по каждому объекту предприятия. При применении такого метода, амортизационную норму ОС находят по формуле: K = (1:n) * 100%, где:

- K — амортизационная норма в % первоначальной цены амортизируемого ОС;

- n – срок эксплуатации ОС в мес.

- При применении нелинейной амортизации сумму ежемесячной амортизации рассчитывают как произведение остаточной цены ОС и амортизационной нормы. При применении нелинейного способа амортизационную норму ОС находят по формуле: K = (2:n) * 100%, где:

- K – амортизационная норма в % к остаточной цене амортизируемого ОС;

- n – срок эксплуатации ОС в мес.

Причём если в месяце, идущим за месяцем, в котором остаточная цена амортизируемого ОС становится равной 20% от первоначальной цены подобного объекта, амортизацию рассчитывают таким образом:

- остаточную цену амортизируемого ОС определяют как его базовую цену;

- базовую стоимость амортизируемого имущества делят на количество месяцев, которые пройдут до завершения срока службы ОС.

Амортизация в налоговом учёте

Используемые коэффициенты

По ОС налогоплательщики добавляют к основной амортизационной норме специальные коэффициенты, размеры которых прописаны в НК РФ. В ст. 259 НК РФ указаны повышающие специальные коэффициенты, которые применяют в отношении таких ОС:

- ОС, которые применяют для работы в условиях повышенной опасности (пожароопасная, высокотоксичная и иные агрессивные среды). В этом случае плательщик применяет коэффициент, равный 2;

- ОС из лизингового договора. В подобной ситуации амортизационный коэффициент равен 3;

- ОС на птицефабриках, тепличных комбинатах. Владельцы этих организаций используют коэффициент, равный 2.

Также бухгалтеры применяют понижающий коэффициент. Если первоначальная цена легкового авто равна больше 300 000 руб, и небольшого автобуса — больше 400 000 руб., то основную амортизационную норму используют с коэффициентом, равным 0,5.

Амортизация и налоги

На прибыль

- Если плательщик налога на прибыль рассчитывает линейную амортизацию, то он указывает амортизационную сумму в строке 131 Листа No2 декларации. Также он пишет амортизационную сумму по НМА в строке 132.

- Если налогоплательщик проводит нелинейную амортизацию, то он отражает амортизационную сумму в строке 133. В подобной ситуации плательщик налога на прибыль пишет сумму амортизации по НМА в строке 134.

На имущество

В отличие от бухучёта, в налоговом учёте амортизацию ОС рассчитывают не 4, а 2 методами. Ниже рассмотрены 2 метода амортизации, которые обеспечивают более быстрое погашение стоимости ОС и снижение базы по налогу на имущество предприятия.

Линейная амортизация — это самый распространённый и простой метод. При подобном способе амортизацию рассчитывают по первоначальной цене ОС. В этом случае амортизационную норму рассчитывают по сроку службы ОС (ПБУ 6/01).

Однако, наиболее быстрым в налоговом учёте считается метод погашения стоимости амортизационного ОС уменьшаемым остатком. В подобной ситуации амортизационную сумму за 1 год рассчитывают по остаточной (в 1 год – по первоначальной цене) стоимости ОС, которую затем делят на срок службы. В подобной ситуации применяют повышающий специальный коэффициент к амортизационной норме, равный 3.

В итоге с помощью применения метода расчёта амортизации по уменьшаемому остатку можно быстрее, чем при линейной амортизации, перенести цену ОС в расходы. 2 метод чаще применяют в налоговом планировании. Ведь при применении такого способа амортизации снижается и база по налогу на имущество.

Расчет амортизации (налоговый учет) в 1С показан в этом видеоролике:

НДС

- При списании НДС по амортизации сумму НДС прибавляют к основной цене актива и амортизируют вместе с ним. Сумму списанного НДС отражают в строке «Амортизация», в Отчёте о прибылях и убытках.

- Согласно ст. 170 НК РФ, НДС включают в стоимость ОС, которые приобретены лицами, которые не относятся к плательщикам НДС или освобождены от выполнения обязанностей, перечисленных в ст. 145 НК РФ.

- Также НДС списывают через амортизацию по ОС, которые используют при осуществлении различных хозяйственных операций, кроме продажи товаров, выполнения услуг и работ.

Амортизация в НУ после осуществления модернизации ОС

- при достройке ОС;

- при дополнительном оборудовании;

- при проведении реконструкции;

- при модернизации;

- при техперевооружении;

- при частичной ликвидации ОС и др.

Модернизация ОС – это проведение работ, по итогам которых кардинально изменяется служебное назначение амортизируемого ОС и появляются иные новые качества.

- Владелец предприятия может повысить срок службы ОС, если он изменился в процессе модернизации оборудования (ст. 258 НК РФ).

- Если после осуществления модернизации оборудования, его срок службы не изменился, то при расчёте амортизации учитывают ещё не прошедший срок службы ОС.

- Оставшийся срок службы — это срок применения ОС, который снижают на срок его фактического применения оборудования на конкретную дату.

- После модернизации оборудования бухгалтер начисляет амортизацию по оставшемуся сроку службы ОС. В этом случае расчёт новой амортизационной суммы в налоговом учёте и в бухучете представляет собой тот же расчёт для целей бухучета.

- В итоге амортизация не изменяется в результате модернизации, при которой срок службы ОС не изменился.

- При сохранении первоначального срока службы амортизацию ОС начисляют и после модернизации оборудования, вплоть до полного списания цены оставшегося срока службы оборудования.

Вопросы начисления амортизации в налоговом учете рассмотрены в видео ниже: